In this article, we will share MP Board Class 10th Social Science Book Solutions Chapter 17 मुद्रा एवं वित्तीय प्रणाली Pdf, These solutions are solved subject experts from the latest edition books.

MP Board Class 10th Social Science Solutions Chapter 17 मुद्रा एवं वित्तीय प्रणाली

MP Board Class 10th Social Science Chapter 17 पाठान्त अभ्यास

MP Board Class 10th Social Science Chapter 17 वस्तुनिष्ठ प्रश्न

सही विकल्प चुनकर लिखिए

प्रश्न 1.

मुद्रा का प्रमुख कार्य है –

(i) विनिमय का माध्यम

(ii) मूल्य संचय

(iii) स्थगित भुगतानों का मान

(iv) ये सभी।

उत्तर:

(iv) ये सभी।

प्रश्न 2.

साहूकारों की महत्त्वपूर्ण भूमिका रही है –

(i) औद्योगिक वित्त में

(ii) विकास वित्त में

(iii) कृषि वित्त में

(iv) इनमें से कोई नहीं

उत्तर:

(iii) कृषि वित्त में

प्रश्न 3.

विदेशी विनिमय बैंक का प्रमुख कार्य है –

(i) जमाएँ स्वीकार करना

(ii) ऋण देना

(iii) मुद्रा का विनिमय करना

(iv) ये सभी

उत्तर:

(iii) मुद्रा का विनिमय करना

रिक्त स्थानों की पूर्ति कीजिए

प्रश्न 1.

एक वस्तु से दूसरी वस्तु की अदला-बदली करके आवश्यकताओं की पूर्ति करना ……………. प्रणाली कहा जाता है।

उत्तर:

वस्तु-विनिमय

प्रश्न 2.

वित्तीय प्रणाली में वित्तीय संस्थायें धन उधार लेकर उसे अन्य जरूरतमन्दों को ……………. देता है।

उत्तर:

ऋण के रूप के उधार

प्रश्न 3.

स्व-सहायता समूह में सदस्यों की अधिकतम संख्या ……………. होती है।

उत्तर:

20

प्रश्न 4.

औद्योगिक बैंक उद्योगों को अल्पकालीन एवं दीर्घकालीन ……………. प्रदान करती हैं।

उत्तर:

ऋण

प्रश्न 5.

बचत बैंक लोगों की ……………. को एकत्रित करती हैं।

उत्तर:

बचत।

![]()

MP Board Class 10th Social Science Chapter 17 अति लघु उत्तरीय प्रश्न

प्रश्न 1.

वस्तु-विनिमय प्रणाली की मुख्य समस्या क्या थी ?

उत्तर:

वस्तु-विनिमय प्रणाली की सबसे बड़ी कठिनाई यह थी कि कोई ऐसा व्यक्ति मिले जो एक व्यक्ति द्वारा उत्पादित वस्तु को स्वीकार करे एवं बदले में उसकी आवश्यकता की वस्तु को उपलब्ध कराए।

प्रश्न 2.

‘चिट फण्ड’ भारत के किस हिस्से में सर्वाधिक प्रचलित है ?

उत्तर:

चिट फण्ड योजनाओं का दक्षिण भारत के राज्यों में लम्बा इतिहास रहा है। दक्षिण भारत के गाँव में यह बहुत लोकप्रिय रहा है।

प्रश्न 3.

बैंक तथा गैर-बैंकिंग वित्तीय कम्पनियों में मुख्य अन्तर क्या है ?

उत्तर:

बैंक मध्यस्थ साख निर्माण करते हैं। वे जनता से जमाएँ लेकर निश्चित दर पर रिजर्व अनुपात रखते हुए बाकी धन उधार देते हैं जबकि गैर-बैंकिंग वित्तीय कम्पनियाँ साख का निर्माण नहीं करतीं। ये तो केवल तरलता निर्माण करती हैं।

प्रश्न 4.

भूमि विकास बैंक किसान को किस अवधि के ऋण देता है ?

उत्तर:

भूमि विकास बैंक किसानों को दीर्घकालीन ऋण देते हैं। यह बैंक भूमि में सुधार करने, कुआँ खोदने, नलकूप लगाने, कृषि यन्त्र खरीदने, ट्रैक्टर खरीदने आदि के लिए कम ब्याज पर 15 से 20 वर्ष की अवधि तक के लिए ऋण देते हैं। चूँकि इन बैंकों द्वारा भूमि की जमानत पर ऋण दिया जाता है, अतः इनका लाभ बड़े किसानों द्वारा अधिक उठाया जा रहा है।

प्रश्न 5.

राष्ट्रीय कृषि एवं ग्रामीण विकास बैंक का संक्षिप्त नाम क्या है ?

उत्तर:

इसे संक्षेप में ‘नाबार्ड’ कहते हैं।

प्रश्न 6.

देश में नोट छापने का कार्य किस बैंक द्वारा किया जाता है ?

उत्तर:

देश में नोट छापने का कार्य ‘रिजर्व बैंक ऑफ इण्डिया’ द्वारा किया जाता है।

प्रश्न 7.

देश का पहला मोबाइल बैंक किस प्रदेश में स्थापित किया गया है ?

उत्तर:

मध्य प्रदेश के खरगोन जिले में मोबाइल बैंक की स्थापना की गई है।

![]()

MP Board Class 10th Social Science Chapter 17 लघु उत्तरीय प्रश्न

प्रश्न 1.

प्राचीन काल में किन-किन वस्तुओं का मुद्रा के रूप में प्रयोग किया जाता था ? लिखिए।

उत्तर:

प्राचीन युग का मनुष्य अपनी आवश्यकता की सभी वस्तुओं का उत्पादन स्वयं नहीं कर सकता था। फलतः उसने अपने द्वारा उत्पादित वस्तु का दूसरे व्यक्तियों द्वारा उत्पादित वस्तुओं से बदलना प्रारम्भ किया।

समय के साथ – साथ वस्तु-विनिमय प्रणाली की अनेक कठिनाइयाँ सामने आईं। फलतः ऐसी वस्तुओं की खोज की गई जो सभी व्यक्तियों को स्वीकार हो। प्रारम्भ में गाय, बकरी, सीप, मछली के काँटों, जानवरों की खाल, हाथी दाँत आदि को मुद्रा की इकाई के रूप में अपनाया गया।

प्रश्न 2.

साहूकारी व्यवस्था के दोषों को बताइए।

उत्तर:

साहूकारी व्यवस्था के दोष-साहूकारी व्यवस्था के निम्नलिखित दोष हैं –

- ब्याज की ऊँची दर-साहूकार बहुत ऊँची ब्याज की दर पर रुपया उधार देता है।

- ब्याज पर ब्याज लगाना-साहूकार ब्याज पर ब्याज लगाते हैं जिसके कारण ऋण का भार और भी बढ़ जाता है जो ऋणी को असहनीय हो जाता है।

- हिसाब में गड़बड़ी-साहूकार के पास केवल बहियाँ होती हैं जिन पर गलत लेखे किये जाते हैं। इन लेखों का न तो निरीक्षण होता है और न प्रकाशन। दूसरे, वे रुपया प्राप्त करके ऋणी का रसीद नहीं देते जिससे ऋणियों का शोषण होता है।

- बेगार कराना-कोई-कोई साहूकार बहुत प्रभावशाली होता है। वह विशेष अवसरों पर ऋणी की सेवाएँ आदि बेगार के रूप में निःशुल्क लेता है।

प्रश्न 3.

मुद्रा की परिभाषा दीजिए।

उत्तर:

मार्शल के अनुसार, “वे समस्त वस्तुएँ जो कि (किसी समय अथवा स्थान पर) बिना किसी सन्देह अथवा विशेष जाँच के बाद वस्तुओं और सेवाओं के खरीदने तथा व्यय के भुगतान के साधन के रूप में सामान्य रूप से स्वीकृत की जाती हैं।” इसी प्रकार प्रो. ऐली के अनुसार, “जो कोई वस्तु विनिमय के रूप में एक व्यक्ति से दूसरे व्यक्ति को स्वतन्त्रतापूर्वक हस्तान्तरित होती रहती है और जिसे ऋणों के अन्तिम भुगतान में साधारणतः ग्रहण कर लिया जाता है, मुद्रा कहलाती है।”

इस परिभाषा के आधार पर यह आवश्यक नहीं है कि मुद्रा केवल धातु निर्मित होनी चाहिए वरन् ऐसी मुद्रा हो सकती है जिसे विनिमय माध्यम एवं ऋणों के अन्तिम भुगतान के रूप में सामान्य स्वीकृति प्राप्त हो। इस आधार पर हम चैकों, हुण्डियों, विनिमय-पत्र को मुद्रा रूप में स्वीकार नहीं कर सकते, क्योंकि न तो इनका स्वतन्त्रतापूर्वक हस्तान्तरण होता है और न ये बिना विशेष जाँच के स्वीकार किये जाते हैं।

प्रश्न 4.

व्यापारिक बैंक किसे कहते हैं ?

उत्तर:

व्यापारिक बैंकों से आशय ऐसे बैंकों से है, जो सामान्य बैंकिंग का कार्य करते हैं। ये बैंक रिजर्व बैंक के अधीन कार्य करते हैं तथा बैंकिंग नियमन अधिनियम का पालन करते हैं। ये जनता का धन जमा के रूप में स्वीकार करते हैं तथा उन्हें ऋण उपलब्ध कराते हैं। इसके अतिरिक्त ये बैंक एजेन्सी सम्बन्धी तथा सामान्य उपयोगिता सम्बन्धी अनेक कार्य करते हैं।

प्रश्न 5.

वित्तीय प्रणाली से क्या तात्पर्य है ?

उत्तर:

जब हमारी आय, अपनी आवश्यकता से अधिक होती है, तब उसे सुरक्षित रूप से रखने और उससे लाभ कमाने के लिए वित्तीय संस्थाओं की जरूरत होती है। इस प्रकार वित्तीय संस्थाएँ हमारी अतिरिक्त आय या बचत को जमा के रूप में अपने पास रखती हैं और जिन व्यक्तियों को धन की आवश्यकता होती है, उन्हें ऋण के रूप में उधार देती हैं। अतः जमा के रूप में धन एकत्रित करने और ऋण देने की प्रक्रिया को वित्तीय प्रणाली के रूप में जाना जाता है। इस प्रकार अर्थव्यवस्था में धन या पूँजी की माँग एवं पूर्ति के मध्य समन्वय बनाये रखने की प्रक्रिया को वित्तीय प्रणाली कहा जाता है।

![]()

MP Board Class 10th Social Science Chapter 17 दीर्घ उत्तरीय प्रश्न

प्रश्न 1.

मुद्रा के विकास पर एक लेख लिखिए।

अथवा

वस्तु विनिमय प्रणाली क्या है तथा इसकी मुख्य समस्या क्या है ? उसकी दो कठिनाइयों को उदाहरण सहित लिखिए। (2012)

[संकेत – मुद्रा का विकास’ शीर्षक का प्रथम भाग देखें।]

उत्तर:

मुद्रा का परिचय-‘मुद्रा’ शब्द का आविष्कार अंग्रेजी भाषा के ‘Money’ तथा लैटिन भाषा ‘Moneta’ के शब्द से हुआ है। कहा जाता है कि प्राचीन काल में मुद्रा, देवी जूनो (Goddess Juno) के मन्दिर में बनायी जाती थी और देवी जूनो को ही Moneta कहा जाता था। इटली की दन्त कथाओं के अनुसार देवी जूनो स्वर्ण की रानी का नाम है, इसलिए कुछ अर्थशास्त्रियों ने मुद्रा को स्वर्गीय आनन्द का प्रतीक माना है। ऐसा मत है कि प्राचीन समय में रोम के मन्दिर में ही मुद्रा की ढलाई होती थी जिससे इसका अंग्रेजी नामकरण ‘मनी’ हुआ।

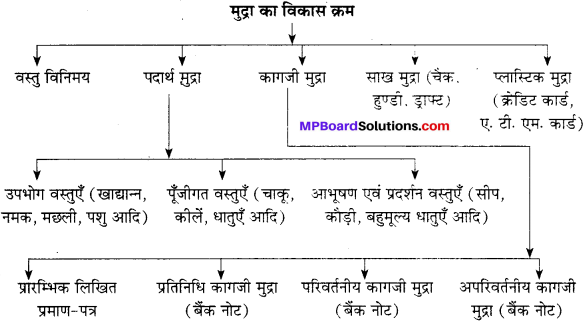

मुद्रा का विकास

आज जो मुद्रा का स्वरूप देखने को मिलता है, उसके विकास का एक लम्बा इतिहास है। प्राचीन युग का मनुष्य भी अपनी आवश्यकता की सभी वस्तुओं का उत्पादन स्वयं नहीं कर सकता था। फलतः उसने अपने द्वारा उत्पादित वस्तु का दूसरे व्यक्तियों द्वारा उत्पादित वस्तुओं से बदलना प्रारम्भ किया। इसे ‘वस्तु विनिमय’ के रूप में जाना जाता है। यह प्रणाली काफी समय तक प्रचलित रही। समय के साथ-साथ वस्तु विनिमय प्रणाली की अनेक कठिनाइयाँ सामने आईं। परिणामस्वरूप ऐसी वस्तुओं की खोज की गई जो सभी व्यक्तियों को स्वीकार हो, किन्तु इस व्यवस्था में भी अनेक कठिनाइयाँ सामने आईं, जैसे प्रमापीकरण का अभाव, संचय की कठिनाई आदि। इससे धातुओं के उपयोग की प्रेरणा मिली। राजा एवं महाराजाओं ने जालसाजी को रोकने के लिए इन सिक्कों की तौल, आकार, रंग-रूप आदि को निर्धारित किया तथा इन सिक्कों की प्रामाणिकता के लिए उन पर सरकार की मुहर लगाई जाने लगी।

समय के साथ-साथ धातु मुद्रा की कठिनाइयाँ सामने आने लगी। फलतः बैंकिंग व्यवस्था के साथ-साथ पत्र मुद्रा का विकास हुआ। पत्र मुद्रा का विस्तार अनेक रूपों में हुआ; जैसे-लिखित प्रमाण-पत्र, प्रतिनिधि कागजी मुद्रा, परिवर्तनीय कागजी मुद्रा, अपरिवर्तनीय कागजी मुद्रा आदि । केन्द्रीय बैंक एवं व्यापारिक बैंक के विस्तार के साथ-साथ चैक, हुण्डी, ड्रॉफ्ट के रूप में साख मुद्राओं का विकास हुआ। वर्तमान में क्रेडिट कार्ड एवं ए. टी. एम. कार्ड के रूप में प्लास्टिक मुद्रा भी चलन में है। इस प्रकार स्पष्ट है कि वर्तमान में हम जो मुद्रा देख रहे हैं उसका एक लम्बा इतिहास है। इसे निम्न चार्ट द्वारा भी स्पष्ट किया जा सकता है –

मुद्रा का विकास क्रम

प्रश्न 2.

स्व-सहायता समूह किसे कहते हैं ? इसके गठन के क्या-क्या उद्देश्य हो सकते हैं ? लिखिए। (2009)

अथवा

स्व-सहायता समूह के गठन के कोई चार उद्देश्य लिखिए। (2009, 13)

उत्तर:

स्व-सहायता समूह-स्व-सहायता समूह निर्धन व्यक्तियों का एक स्वैच्छिक संगठन है। इन समूहों का गठन आपसी सहयोग द्वारा अपनी समस्याओं के समाधान के लिए किया जाता है। यह समूह अपने सदस्यों के बीच छोटी-छोटी बचतों को प्रोत्साहित करता है। इन बचतों को बैंक में जमा किया जाताहै। बैंक के जिस खाते में यह राशि जमा की जाती है, वह खाता समूह के नाम होता है। सामान्यतः एक समूह के सदस्यों की अधिकतम संख्या 20 होती है।

प्रायः समूह के सदस्य ऐसे व्यक्ति होते हैं जिनकी पहुँच बैंक आदि वित्तीय संस्थाओं तक नहीं होती। अतः समूह सदस्यों को बचत की ऐसी विधि सिखाता है, जो सदस्यों की आवश्यकताओं की पूर्ति हेतु उपयुक्त है। समूह सदस्यों को कम ब्याज दर पर आसानी से छोटे ऋण उपलब्ध कराता है। इन समूहों ने महिला सशक्तिकरण की दिशा में महत्वपूर्ण भूमिका निभाई है। समूह की बैंकिंग सम्बन्धित गतिविधियों का उद्देश्य समाज के उन निर्धन और पिछड़े व्यक्तियों को बैंकों से जोड़ना है जिनको अभी तक अनदेखा किया गया है। देश में स्व-सहायता समूह महिलाओं का हो सकता है, पुरुषों का हो सकता है या फिर महिला और पुरुष दोनों का मिश्रित हो सकता है, परन्तु यह देखा गया है कि महिला स्व-सहायता समूह अधिक सफल रहे हैं।

स्व-सहायता समूह के गठन के उद्देश्य

स्व-सहायता समूह के गठन के निम्नलिखित उद्देश्य हो सकते हैं –

- सामूहिक रूप से संगठित होकर कार्य करने की भावना विकसित करना।

- सदस्यों में बेहतर भविष्य के लिए बचत करने की आदत विकसित करना।

- सदस्यों में स्वावलम्बन की भावना का विकास करना।

- स्वास्थ्य, पोषण, शिक्षा और घरेलू हिंसा जैसे विषयों के प्रति जागृति उत्पन्न करना।

- सदस्यों को ऋण प्रदान करके स्वरोजगार के अवसरों का सृजन करना।

- सरकार, बैंक तथा अन्य स्वयंसेवी संस्थाओं की सहायता से कल्याणकारी गतिविधियों का संचालन आदि।

प्रश्न 3.

भारत में पायी जाने वाली निजी वित्तीय संस्थाएँ कौन-कौनसी हैं ? लिखिए।

उत्तर:

निजी वित्तीय संस्थाएँ

निजी क्षेत्र की वित्तीय संस्थाओं के अन्तर्गत उन संस्थाओं को रखा जाता है जिनका स्वामित्व निजी व्यक्तियों या संस्थाओं के हाथों में होता है; जैसे-जमींदार, चिट-फण्ड आदि। वर्तमान में अनेक व्यापारिक बैंक एवं बीमा कम्पनियाँ भी निजी क्षेत्र के अन्तर्गत कार्य कर रही हैं।

भारत में कार्यरत् निजी क्षेत्र की प्रमुख वित्तीय संस्थाएँ निम्नलिखित हैं –

(1) साहूकार-साहूकार या महाजन वह व्यक्ति है जो अपने ग्राहकों को समय-समय पर ऋण उपलब्ध कराता है। साहूकार दो प्रकार के होते हैं –

- जमींदार या कृषक साहूकार, तथा

- व्यावसायिक साहूकार।

(i) कृषक साहूकार या जमींदार-कृषक साहूकार वे व्यक्ति कहलाते हैं, जो मुख्य रूप से कृषि करते हैं लेकिन धनवान होने के कारण, धन उधार देने का कार्य सहायक व्यवसाय के रूप में करते हैं।

(ii) व्यावसायिक साहूकार-व्यावसायिक साहूकार वे व्यक्ति कहलाते हैं जिनका मुख्य व्यवसाय उधार देना ही होता है।

साहूकारों के कार्य करने का तरीका बहुत सरल होता है। ये अल्पकालीन, मध्यमकालीन व दीर्घकालीन तीनों प्रकार के ऋण देते हैं। ये उत्पादन व उपभोग दोनों कार्यों के लिए ऋण देते हैं। ऋण जमानत लेकर व बिना जमानत लिए दोनों प्रकार के होते हैं।

(2) जमींदार – इस प्रथा का प्रारम्भ 1793 में लार्ड कार्नवालिस ने बंगाल में किया था। जमींदार बड़े भू-स्वामी होते थे। इनका कार्य किसानों से लगान वसूल करना था। ये किसानों से लगान वसूल करके सरकार को देते थे। जमींदार आवश्यकता पड़ने पर किसानों को उनकी आवश्यकता पूर्ति के लिए ऋण भी दिया करते थे। इनके द्वारा किसानों को दिए गये ऋणों पर ब्याज की दर बहुत ऊँची होती थी। इनके द्वारा प्रदत्त ऋणों की शर्ते भी कठोर होती थीं। ये ऋण वसूली में निर्दयता का व्यवहार करते थे, जिससे किसानों का शोषण होता था।

फलस्वरूप सभी राज्यों ने कानून बनाकर जमींदारी प्रथा को पूर्णतः समाप्त कर दिया है किन्तु वर्तमान समय में भी जमींदारों द्वारा ग्रामीण क्षेत्रों में ऋण देने का कार्य किया जाता है।

(3) चिट-फण्ड – चिट-फण्ड भारत में पायी जाने वाली एक प्रकार की बचत योजना है। इसमें निर्धारित संख्या में सदस्य बनाये जाते हैं। ये सदस्य पूर्व निर्धारित समय अन्तराल के बाद एक निश्चित स्थान पर एकत्रित होकर, तयशुदा धनराशि एक स्थान पर एकत्रित करते हैं। फिर इस एकत्रित धनराशि की सदस्यों के बीच नीलामी की जाती है। इस नीलामी में जो सदस्य सबसे ऊँची बोली लगाता है, उसे एकत्रित धनराशि सौंप दी जाती है। इस प्रकार की चिट-फण्ड योजनाएँ किसी पंजीकृत वित्तीय संस्था या कुछ मित्र या रिश्तेदार आपस में मिलकर भी चलाते हैं। उद्देश्य में भिन्नता के साथ-साथ, अलग-अलग तरह की अनेक चिट-फण्ड योजनाएँ देश में चल रही हैं।

(4) व्यापारिक बैंक – सन् 1991 के बाद निजी क्षेत्र में अनेक बैंक स्थापित किए गए हैं। उदाहरणार्थ आई. सी. आई. सी. आई (ICICI) बैंक, एच. डी. एफ. सी. (HDFC) बैंक, इन्डस (INDUS) बैंक आदि निजी क्षेत्र की बैंक हैं। वर्तमान में निजी क्षेत्र में बैंकों का कार्यक्षेत्र बहुत अधिक बढ़ गया है। बीमा क्षेत्र भी निजी कम्पनियों के लिए खोल दिया गया है।

प्रश्न 4.

बैंकों के विभिन्न प्रकार कौन-कौनसे हैं? लिखिए

उत्तर:

बैंकों के प्रकार

भारत में निम्न प्रकार की बैंकें पायी जाती हैं –

(1) व्यापारिक बैंक (Commercial Bank) – व्यापारिक बैंक वह होती है जो साधारणतया व्यापार और उद्योग को अल्पावधि ऋण सहायता प्रदान करती है। ये बैंक जनता से जमाओं के रूप में नकदी प्राप्त करती हैं। जमाकर्ताओं की ये जमा उनके माँगने पर स्वयं उनको अथवा उनके आदेशानुसार किसी भी व्यक्ति अथवा संस्था को वापस लौटाती है। वर्तमान में ये बैंक इसके अतिरिक्त अन्य कार्य; जैसे-ड्राफ्ट, धन का हस्तान्तरण, लॉकर सुविधा आदि प्रदान करते हैं।

(2) औद्योगिक बैंक (Industrial Bank) – औद्योगिक बैंक वे होते हैं जो उद्योग-धन्धों की दीर्घकालीन वित्त सम्बन्धी आवश्यकताओं की पूर्ति करते हैं। इसके अतिरिक्त ये बैंक अंशों एवं ऋणों-पत्रों का अभिगोपन भी करते हैं। भारत में औद्योगिक विकास बैंक (IDBI), औद्योगिक वित्त निगम (IFC), राज्य वित्त निगम (SFC) तथा भारतीय औद्योगिक साख एवं विनियोग निगम (ICICI) आदि औद्योगिक बैंक के रूप में कार्य कर रहे हैं।

(3) विदेशी विनिमय बैंक (Foreign Exchange Bank) – ये बैंक विदेशी विनिमय में व्यापार करते हैं तथा विदेशी व्यापार की व्यवस्था करते हैं। इन बैंकों का प्रमुख कार्य विदेशी विनिमय की अर्थव्यवस्था करना होता है। ये बैंक विदेशी व्यापार के लिए उधार धन देने, सलाह देने, विदेशी बिलों को भुनाने, क्रय-विक्रय करने तथा आयात-निर्यात की व्यवस्था करने का कार्य करते हैं। ये बैंक विदेशी विनिमय दरों में स्थिरता बनाये रखने का कार्य करते हैं।

(4) सहकारी बैंक (Co-operative Bank) – सहकारिता की भावना को लेकर इन बैंकों का उदय हुआ है। ये बैंक परस्पर सहयोग के सिद्धान्त पर कार्य करती हैं। ये बैंक सहकारी समिति अधिनियम के अधीन पंजीकृत होते हैं। ये तीन स्तर पर पाये जाते हैं –

- राज्य स्तर पर (राज्य सहकारी बैंक)

- जिला स्तर पर (जिला सहकारी बैंक)तथा

- ग्राम स्तर पर (सहकारी साख समिति)।

(5) केन्द्रीय बैंक (Central Bank) – केन्द्रीय बैंक देश की सम्पूर्ण बैंकिंग व्यवस्था का शीर्ष होता है। यह बैंक या अन्य बैंकों से भिन्न होता है। इस बैंक का मुख्य कार्य देश की बैंकिंग प्रणाली को व्यवस्थित एवं सुसंगठित रूप से संचालित करना तथा देश के अन्य बैंकों पर प्रभावी ढंग से नियन्त्रण करना होता है। केन्द्रीय बैंक देश की आवश्यकतानुसार पत्र-मुद्रा का निर्गमन करता है, देश की साख एवं बैंकिंग प्रणाली का नियन्त्रण करता है तथा सरकार के वित्तीय प्रतिनिधि के रूप में कार्य करता है। भारत में रिजर्व बैंक ऑफ इण्डिया केन्द्रीय बैंक के रूप में कार्य करता है।

(6) अन्तर्राष्ट्रीय बैंक (International Bank) – अन्तर्राष्ट्रीय बैंकों के अन्तर्गत उन बैंकों को शामिल किया जाता है जिनकी स्थापना अन्तर्राष्ट्रीय आर्थिक समस्याओं को निपटाने तथा सदस्य राष्ट्रों को आर्थिक सहायता प्रदान करने के लिए की गयी है। इस दिशा में सन् 1945 में दो संस्थाओं विश्व बैंक तथा अन्तर्राष्ट्रीय मुद्रा कोष की स्थापना की गयी।

प्रश्न 5.

मुद्रा के प्रमुख कार्यों की व्याख्या कीजिए। (2009)

अथवा

मुद्रा के कोई दो कार्य लिखिए। (2016)

अथवा

मुद्रा किसे कहते हैं ? इसके प्रमुख कार्य लिखिए। (2009)

[संकेत : मुद्रा का आशय लघु उत्तरीय प्रश्न 3 के उत्तर में देखें

उत्तर:

मुद्रा के प्रमुख कार्य मुद्रा के प्रमुख कार्य निम्नलिखित हैं –

(1) विनिमय का माध्यम – यह मुद्रा का अत्यन्त महत्वपूर्ण कार्य है। इस कार्य द्वारा मुद्रा ने वस्तु विनिमय के दोहरे संयोग के अभाव की कठिनाई को दूर करके विनिमय रीति को व्यवस्थित और सरल बना दिया है अर्थात् प्रत्येक व्यक्ति अपनी वस्तु के बदले मुद्रा प्राप्त करता है और फिर उस मुद्रा से अपनी आवश्यकताओं की पूर्ति करता है। प्रो. मार्शल के अनुसार, “मुद्रा को केवल इसलिए प्राप्त नहीं किया जाता है कि वह स्वयं मूल्यवान होती है वरन् इसलिए कि इसके द्वारा वस्तुओं और सेवाओं को प्राप्त किया जा सकता है, क्योंकि उसमें सामान्य क्रय-शक्ति होती है।”

(2) मूल्य का मापक – मुद्रा का दूसरा महत्वपूर्ण कार्य मूल्य मापक के रूप में विभिन्न वस्तुओं एवं सेवाओं की विनिमय शक्ति को आँकने का रहा है। वस्तु विनिमय के अन्तर्गत विभिन्न वस्तुओं का अन्य वस्तुओं के रूप में मूल्य मापन एक कठिन कार्य था। मुद्रा के प्रचलन से अब यह कठिनाई दूर हो गयी है और सभी वस्तुओं व सेवाओं के मूल्यों को मुद्रा में मापा जा सकता है। प्रो. कोलबर्न के अनुसार, “यह माप या तुलना अत्यन्त महत्वपूर्ण है, क्योंकि सम्पूर्ण अर्थव्यवस्था में लाभ और हानि का अनुमान इसी के आधार पर लगाया जाता है।”

(3) मूल्य संचय का आधार – प्रत्येक व्यक्ति भविष्य की आवश्यकताओं को पूरा करने के लिए संग्रह करना आवश्यक समझता है। यदि यह संग्रह वस्तुओं के रूप में किया जाए तो यह स्पष्ट है कि वस्तुएँ कुछ समय पश्चात् नष्ट हो जाएँगी। मुद्रा के आविष्कार ने इस समस्या का समाधान किया। वर्तमान में प्रत्येक व्यक्ति मुद्रा को संग्रह करके रखता है, क्योंकि मुद्रा में वस्तुओं को क्रय करने की शक्ति होती है।

(4) मूल्य का हस्तान्तरण – मुद्रा द्वारा मूल्य का हस्तान्तरण एक व्यक्ति से दूसरे व्यक्ति और एक स्थान से दूसरे स्थान पर सरलतापूर्वक किया जा सकता है, क्योंकि इसमें सामान्य स्वीकृति का गुण पाया जाता है। जैसे कोई व्यक्ति आगरा छोड़कर इलाहाबाद बसना चाहता है तो वह आगरा में स्थित मकान व अन्य सम्पत्ति को मुद्रा में बेचकर उसी मुद्रा से इलाहाबाद में नया मकान व सम्पत्ति क्रय कर सकता है।

इसके साथ ही मुद्रा के माध्यम से उधार लेन-देन की प्रक्रिया बहुत सरल हो गई है। उपभोक्ता मुद्रा के माध्यम से अधिकतम सन्तुष्टि प्राप्त करता है तथा उत्पादक अपने उत्पादन की मात्रा को बढ़ाता है। संक्षेप में, मनुष्य के जीवन में मुद्रा अनेक महत्वपूर्ण कार्य करती है।

प्रश्न 6.

कृषि ऋण देने वाले संस्थाओं की विवेचना कीजिए।

उत्तर:

कृषि ऋण देने वाली संस्थाएँ

कृषि व्यवस्था, व्यापार तथा उद्योग-धन्धों से भिन्न होती है। अतः इसकी ऋण सम्बन्धी आवश्यकताएँ व्यापार तथा उद्योग-धन्धों की ऋण सम्बन्धी आवश्यकताओं से भिन्न होती हैं। यही कारण है कि कृषकों की आवश्यकता को पूरा करने के लिए कृषि बैंकों की स्थापना की गई। कृषि वित्त की आवश्यकताओं की पूर्ति अग्रलिखित कृषि बैंकों द्वारा की जा रही है –

(1) कृषि सहकारी बैंक – कृषि सहकारी बैंक किसानों को अल्पकालीन ऋणों की सुविधाएँ कम ब्याज की दर पर प्रदान करते हैं। भारत में सहकारी बैंकों की रचना त्रिस्तरीय है। सबसे नीचे ग्राम स्तर पर प्राथमिक सहकारी साख समिति होती है। इन समितियों के ऊपर केन्द्रीय सहकारी बैंक (या जिला सहकारी बैंक) होते हैं जो आवश्यकता पड़ने पर इन समितियों को ऋण देते हैं। इन केन्द्रीय सहकारी बैंकों के ऊपर राज्य सहकारी बैंक होते हैं। राज्य सहकारी बैंक जिला सहकारी बैंक की ऋण सम्बन्धी आवश्यकताओं की पूर्ति करता है। राज्य सहकारी बैंकों को जब ऋण सम्बन्धी आवश्यकता होती है तो राष्ट्रीय कृषि तथा ग्रामीण विकास बैंक (नाबार्ड) इनकी मदद करता है।

(2) भूमि विकास बैंक – भूमि विकास बैंक किसानों को दीर्घकालीन ऋण देते हैं। यह बैंक भूमि में सुधार करने, कुआँ खोदने, नलकूप लगाने, कृषि यन्त्र खरीदने, ट्रैक्टर खरीदने आदि के लिए कम ब्याज पर 15 से 20 वर्ष की अवधि तक के लिए ऋण देते हैं। चूँकि इन बैंकों द्वारा भूमि की जमानत पर ऋण दिया जाता है, अतः इनका लाभ बड़े किसानों को अधिक प्राप्त हो रहा है।

(3) क्षेत्रीय ग्रामीण बैंक – क्षेत्रीय ग्रामीण बैंक की स्थापना वर्ष 1975 में हुई थी। इन बैंकों की स्थापना विशेषकर दूर-दराज के ग्रामीण क्षेत्रों के लोगों को बैंकिंग सुविधाएँ पहुँचाने के उद्देश्य से की गई है। इन बैंकों द्वारा छोटे एवं सीमान्त कृषकों, कृषि श्रमिकों, ग्रामीण शिल्पकारों एवं छोटे उद्यमियों को ऋण प्रदान किये जाते हैं। देश में 30 जून, 2015 को क्षेत्रीय ग्रामीण बैंकों की 20,290 शाखाएँ कार्यरत् हैं।

(4) राष्ट्रीय कृषि तथा ग्रामीण विकास बैंक (नाबार्ड) – राष्ट्रीय कृषि एवं ग्रामीण विकास बैंक की स्थापना कृषि विकास हेतु ऋण उपलब्ध कराने के उद्देश्य से 12 जुलाई, 1982 को की गई। यह संस्था अनेक वित्तीय संस्थाओं; जैसे-राज्य भूमि विकास बैंक, राज्य सहकारी बैंक, वाणिज्यिक बैंक तथा क्षेत्रीय ग्रामीण बैंक को .पुनर्वित्त की सुविधाएँ प्रदान करती है। अपनी ऋण सम्बन्धी आवश्यकताओं की पूर्ति के लिए नाबार्ड भारत सरकार, विश्व बैंक तथा अन्य संस्थाओं से धन प्राप्त करता है।

![]()

MP Board Class 10th Social Science Chapter 17 अन्य परीक्षोपयोगी प्रश्न

MP Board Class 10th Social Science Chapter 17 वस्तुनिष्ठ प्रश्न

बहु-विकल्पीय प्रश्न

प्रश्न 1.

लैटिन भाषा में मुद्रा को कहते थे – (2012)

(i) मोनेटा

(ii) जूनो

(iii) पैक्यूना

(iv) पैकस।

उत्तर:

(iii) पैक्यूना

प्रश्न 2.

व्यापारिक बैंकों का राष्ट्रीयकरण किस वर्ष में हआ ?

(i) 1975

(ii) 1969

(iii) 1965

(iv) 1962

उत्तर:

(ii) 1969

प्रश्न 3.

राष्ट्रीय कृषि तथा ग्रामीण विकास बैंक की स्थापना हुई थी –

(i) 12 जुलाई, 1982 को

(ii) 14 अगस्त, 1980 को

(iii) 30 जुलाई, 1975 को

(iv) 30 मई, 1985 को।

उत्तर:

(i) 12 जुलाई, 1982 को

रिक्त स्थानों की पूर्ति कीजिए

- वस्तुओं एवं सेवाओं का क्रय-विक्रय …………. के माध्यम से होता है।

- मनुष्य स्वभाव से भावी विपत्तियों से निपटने के लिए ……… करता है।

- स्व-सहायता समूह का एक स्वैच्छिक संगठन है।

उत्तर:

- मुद्रा

- बचत

- गरीब व्यक्तियों।

सत्य/असत्य

प्रश्न 1.

जमींदारी प्रथा का प्रारम्भ 1793 में लार्ड कार्नवालिस ने बंगाल में किया था।

उत्तर:

सत्य

प्रश्न 2.

साहूकारों का औद्योगिक वित्त में महत्वपूर्ण स्थान है।

उत्तर:

असत्य

प्रश्न 3.

चिट-फण्ड योजनाओं का दक्षिण भारत के राज्यों में लम्बा इतिहास रहा है।

उत्तर:

सत्य

प्रश्न 4.

क्षेत्रीय ग्रामीण बैंक छोटे एवं सीमान्त किसानों, कृषि श्रमिकों को ऋण प्रदान करते हैं।

उत्तर:

सत्य

प्रश्न 5.

केन्द्रीय बैंक का सम्बन्ध जनता से सीधा होता है।

उत्तर:

असत्य।

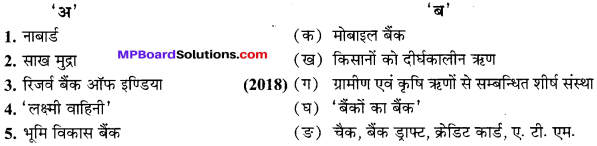

जोड़ी मिलाइए

उत्तर:

- → (ग)

- → (ङ)

- → (घ)

- → (क)

- → (ख)

एक शब्द/वाक्य में उत्तर

प्रश्न 1.

एच. डी. एफ. सी. (HDFC) बैंक सार्वजनिक क्षेत्र का बैंक है या निजी क्षेत्र का ?

उत्तर:

निजी क्षेत्र का

प्रश्न 2.

स्व-सहायता समूहों के माध्यम से बांग्लादेश में ग्रामीण बैंकों की स्थापना कब और किसने की ?

उत्तर:

1970 में, मोहम्मद यूनुस ने

प्रश्न 3.

भारत में बैंकों का राष्ट्रीयकरण कब हुआ ? (2012, 15, 18)

उत्तर:

14 जुलाई, 1969

प्रश्न 4.

भारत में सहकारी बैंकों की रचना किस प्रकार की है ?

उत्तर:

त्रिस्तरीय

प्रश्न 5.

क्षेत्रीय ग्रामीण बैंक की स्थापना किस वर्ष में की गई थी ?

उत्तर:

वर्ष 1975 में

![]()

MP Board Class 10th Social Science Chapter 17 आत लघु उत्तराय प्रश्न

प्रश्न 1.

ICICI बैंक सार्वजनिक क्षेत्र का बैंक है या निजी क्षेत्र का ?

उत्तर:

निजी क्षेत्र का।

प्रश्न 2.

वस्तु विनिमय क्या है ?

उत्तर:

एक वस्तु के बदले में दूसरी वस्तु प्राप्त करना या अदला-बदली करना वस्तु विनिमय कहलाता है।

प्रश्न 3.

‘मुद्रा’ क्या है ?

उत्तर:

वह वस्तु है जो वस्तुओं तथा सेवाओं को खरीदने एवं ऋणों का भुगतान करने के लिए स्वीकार की जाती है।

प्रश्न 4.

पत्र मुद्रा से क्या आशय है ?

उत्तर:

वह कागजी मुद्रा है जिसे केन्द्रीय बैंक द्वारा सरकार की साख के आधार पर जारी किया जाता है।

प्रश्न 5.

विदेशी विनिमय से क्या आशय है ?

उत्तर:

एक राष्ट्र की मुद्रा के बदले में दूसरे राष्ट्र की मुद्रा प्राप्त करना विदेशी विनिमय कहलाता है।

![]()

MP Board Class 10th Social Science Chapter 17 लघु उत्तरीय प्रश्न

प्रश्न 1.

ए. टी. एम. (ATM) क्या है ? (2015) इसके लाभ लिखिए। (2012)

उत्तर:

ए. टी. एम. (ATM) (Automated Teller Machine) – ए. टी. एम. से आशय एक ऐसी व्यवस्था से है जिसमें कभी भी पैसे निकाले जा सकते हैं। इसका कार्ड प्लास्टिक का बना होता है और इसमें धातु की एक चिप लगी रहती है, जिस पर बैंक एकाउण्ट से सम्बन्धित सभी विवरण दर्ज रहते हैं। ए. टी. एम. से एक दिन में एक निश्चित धनराशि ही निकाली जा सकती है। वास्तविकता यह है कि ए. टी. एम. ने बैंकिंग कार्य को बहुत सरल एवं सुविधाजनक बना दिया है।

प्रश्न 2.

केन्द्रीय बैंक से आप क्या समझते हैं ? इसके प्रमुख कार्य संक्षेप में लिखिए।

उत्तर:

केन्द्रीय बैंक – केन्द्रीय बैंक देश का राष्ट्रीय बैंक होता है। यह बैंक अन्य बैंकों से भिन्न होता है। इस बैंक का मुख्य कार्य देश की बैंकिंग प्रणाली को व्यवस्थित एवं सुसंगठित रूप से संचालित तथा देश के अन्य बैंकों पर प्रभावी ढंग से नियन्त्रण करना होता है। केन्द्रीय बैंक देश की आवश्यकतानुसार पत्र मुद्रा का निर्गमन करता है, देश की साख एवं बैंकिंग प्रणाली का नियन्त्रण करता है तथा सरकार के वित्तीय प्रतिनिधि के रूप में कार्य करता है। भारत में रिजर्व बैंक ऑफ इण्डिया केन्द्रीय बैंक के रूप में कार्य करता है।

![]()

MP Board Class 10th Social Science Chapter 17 दीर्घ उत्तरीय प्रश्न

प्रश्न 1.

निम्नलिखित पर टिप्पणी लिखिए –

(i) राष्ट्रीय कृषि तथा ग्रामीण विकास बैंक

(ii) अन्तर्राष्ट्रीय बैंक।

उत्तर:

(i) राष्ट्रीय कृषि तथा ग्रामीण विकास बैंक (नाबार्ड) – राष्ट्रीय कृषि एवं ग्रामीण विकास बैंक की स्थापना कृषि विकास हेतु ऋण उपलब्ध कराने के उद्देश्य से 12 जुलाई, 1982 को की गई। इसे संक्षेप में ‘नाबार्ड’ कहते हैं। यह ग्रामीण एवं कृषि ऋणों से सम्बन्धित एक शीर्ष संस्था है। यह संस्था अनेक वित्तीय संस्थाओं; जैसे-राज्य भूमि विकास बैंक, राज्य सहकारी बैंक, वाणिज्यिक बैंक तथा क्षेत्रीय ग्रामीण बैंक को पुनर्वित्त की सुविधाएँ प्रदान करती है। अपनी ऋण सम्बन्धी आवश्यकताओं की पूर्ति के लिए ‘नाबार्ड’ भारत सरकार, विश्व बैंक तथा अन्य संस्थाओं से धन प्राप्त करता है।

(ii) अन्तर्राष्ट्रीय बैंक – अन्तर्राष्ट्रीय बैंकों के अन्तर्गत उन बैंकों को सम्मिलित किया जाता है जिनकी स्थापना अन्तर्राष्ट्रीय आर्थिक समस्याओं को निपटाने तथा सदस्य राष्ट्रों को आर्थिक सहायता प्रदान करने के लिए की गयी है। इस दिशा में 1945 में दो संस्थाओं विश्व बैंक तथा अन्तर्राष्ट्रीय मुद्रा कोष की स्थापना की गयी।